Как оформить страховку для шенгенской визы?

Содержание:

Стоимость страхового сертификата

Сколько стоит медицинская страховка для шенгенской визы, будет зависеть от нескольких показателей перечисленных ниже, также вы можете расчитать медицинскую страховку для шенгенской визы на вебсайте.

- Размера суммы компенсации при наступлении случая, попадающего под действие полиса.

- Периода действия страховки.

- Личных характеристик владельца – возраста, рода деятельности, состояния здоровья.

- Вида заказанной программы.

Нет смысла вводить в заблуждение своего страховщика во время оформления сертификата. При наличии хронических болезней об этом лучше сообщить. Это, безусловно, повлияет на стоимость полиса, зато если в чужой стране болезнь вдруг обострится, помощь вам непременно окажут. Обычно страховщик в таких случаях просит принести справку от доктора, который не запрещает перелеты и выезд в дальние страны.

Так, к примеру, если вы собираетесь заниматься в путешествии дайвингом или кататься на лыжах, непременно нужно это включить в программу страхования. Такие виды отдыха сопряжены с риском, а потому лучше себя обезопасить.

Тем, кто путешествует часто, выгоднее будет приобрести страховку для шенгенской визы на полгода, стоимость которой будет намного меньше, чем если покупать полис для каждого отдельного путешествия. А такой вариант позволит сэкономить при оформлении визы шенгенского образца.

Пакеты услуг

При этом все страховщики предлагают обычно три разных пакета услуг:

- эконом;

- комфорт;

- премиум.

Для примера, страховка для шенгенской визы в Росгосстрахе без дополнительных услуг потребует таких вложений (из расчета на одного человека):

- «эконом» – 997,52 рубля;

- «комфорт» – 1426 рублей;

- «премиум» – 2224 рубля.

Отличие программ друг от друга заключается в количестве опций, которые включены в основной пакет. К примеру, в пакете «эконом» их всего 17, а в двух других – 24 и 28 соответственно.

Самый бюджетный вариант не будет включать в себя компенсацию за:

- переезд к месту проживания после выхода из стационара;

- наблюдение на стационарном лечении;

- проживание в стране до отъезда домой после выписки;

- передачу экстренных посланий родным;

- услуги переводчика;

- визит родственника;

- возвращение детей, которые еще находятся в несовершеннолетнем возрасте;

- досрочное возвращение родственников;

- юридическую помощь;

- административные услуги;

- поисково-спасательные операции.

Чем больше услуг заказывает путешественник, тем выше становится стоимость медстраховки для шенгенской визы. К примеру, добавление к пакету услуг опции «активный отдых» предполагает увеличение затрат на полис примерно так:

- эконом – 1995,04 рубля;

- комфорт – 2852,90 рубля;

- премиум – 4448,93 рубля.

То есть практически в два раза. Логично будет предположить, что цена вырастет еще существенней, если прибавить сюда еще и компенсацию от потери багажа или от невылета.

Самые дешевые полисы в Шенген

Надежда на лучшее и твердая уверенность, что путешествие пройдет без приключений, заставляют многих россиян искать бюджетные варианты сертификатов. Предлагаем небольшой список компаний, где дешевая страховка для шенгенской визы является вполне реальным фактом.

Стоимость пакета «эконом» для одного человека для двухнедельной поездки:

- Liberty страхование – 599 рублей;

- Сбербанк России – 1481, 31 рубля;

- ВТБ-страхование – 855, 02 рубля;

- Альфа-страхование – 961,89 рубля.

Не забывайте, что в некоторых случаях стандартного пакета операций просто недостаточно.

Где оформить страховку для Шенгенской визы – обзор ТОП-5 компаний по предоставлению услуг

Чтобы облегчить читателям работу по выбору страхового партнёра, мы предлагаем обзор пятёрки лучших компаний в деле туристического страхования.

1) Allianz Global Assistance

Интернациональная компания «Альянс» основана ещё в позапрошлом веке в Германии (год основания – 1890). Страхованием путешественников фирма занялась в 50-х годах XX века, постепенно защита интересов туристов стала приоритетным направлением этой организации.

Allianz Global Assistance предлагает надёжные, доступные и эффективные программы на все случаи жизни. Со страховкой от этой компании туристам доступна квалифицированная помощь во всех уголках мира. «Альянс» оказывает самостоятельные страховые услуги и выполняет функции ассистанс компании.

На российском рынке страховщик присутствует с 2008 года. Помимо страхования здоровья и жизни туристов, компания занимается страхованием от несчастных случаев и защитой имущества путешественников. В частности, здесь можно застраховать транспорт на случай поломок на дорогах как в стране страхователя, так и за её пределами.

2) ТинькоффСтрахование

У компании нет многолетней истории (год основания – 2013), но уже есть популярность, репутация и профессионализм. Основана известным предпринимателем Тиньковым и группой компаний «Тинькофф Банк».

Фирма уверенно держит курс на современные цифровые технологии и работает преимущественно через интернет. В сети оформляются туристические страховки на одну поездку и полисы многоразового пользования. Документ делается в 3 шага: расчет стоимости, оплата, получение электронной версии по е-почте.

3) Альфа-Страхование

Один из лидеров российского страхового рынка. Работает с 1992 года, имеет уставной капитал 5 млрд. рублей. Реализует более 100 уникальных, эффективных и доступных страховых продуктов.

Путешественникам доступно несколько различных программ: «Полис для визы» стандартного образца (оформляется за 5 минут прямо на сайте), «Страховка от невыезда» — полис гарантирует возмещение в случае отмены поездки по болезни или другим чрезвычайным обстоятельствам, «Водный транспорт» (для путешественников по воде).

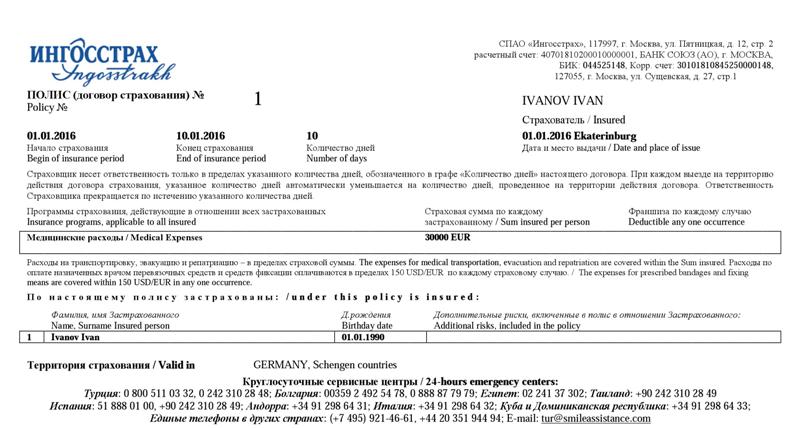

4) Ингосстрах

Старейший страховщик российского рынка. Год основания фирмы – 1947. Компания предлагает доступные и полезные продукты для всех категорий граждан, имеет офисы почти в каждом городе РФ и миллионы клиентов по всей стране.

Для выезжающих за границу Ингосстрах предлагает комплексные программы. Турист сам вправе выбрать риски для составления индивидуального пакета. Доступно медицинское страхование, имущественное, гражданской ответственности, от невыезда.

5) Либерти Страхование

Ещё один международный страховщик с огромным опытом работы и эффективными страховыми продуктами. Входит в группу компаний Liberty Mutual. Головной офис российского подразделения находится в Петербурге. В РФ компания работает с 1993 года.

Обеспечить надёжную страховую защиту и получить полис для Шенгенской визы здесь можно за пару минут. После заполнения анкеты и оплаты клиент получает пакет готовых документов на электронный адрес и SMS с номером полиса.

Медицинская страховка для шенгенской визы: где оформить

При покупке тура страховка будет прилагаться к нему автоматически и ее выбор не зависит от вас. Здесь решает туристическая компания. Как правило, турист получает страховку с минимальным покрытием на даты поездки. Если вы планируете самостоятельное путешествие, то о страховом полисе придется позаботиться самим. Еще несколько лет назад для покупки страховки приходилось посещать страховую компанию. Сейчас это уже в прошлом и большинство туристов оформляет страховку онлайн. Во-первых, это гораздо удобнее. Вам не нужно тратить свое время на дорогу и ожидание очереди. А для людей, живущих далеко от крупных городов, покупка онлайн стала настоящим спасением. Во-вторых, это экономит ваши деньги. Вы можете не спеша сравнить цены, ассистансов, почитать отзывы и выбрать лучшую для вас компанию по соотношению цены-качество. Оплачивается полис тоже через интернет. После оплаты вы получаете электронный страховой полис, который можно распечатать на принтере. Также рекомендую закачать его в телефон, тогда он у вас будет всегда под рукой.Для поиска страховки через интернет онлайн существует несколько проверенных сайтов.

1. Сервис Черехапа.Черехапа помогает найти выгодную страховку сразу по 15 страховым компаниям. Устроен он очень просто и даже если вы никогда им не пользовались, разберетесь без проблем. Кроме того, он позволяет сравнить условия страхования и стоимость у разных компаний в одном месте. А значит, вам не придется искать отдельно полисы по сайтам страховым компаний. В числе партнеров Черехапы только надежные страховые компании, имя которых у всех на слуху — Ресо, Ренессанс, Согласие и другие. Выбрать медицинскую страховку можно в форме ниже. Введите страну поездки, даты и количество путешественников. 2. Сравни.ру Сервис Сравни.ру, как и Черехапа, позволяет сравнивать объем услуг и их стоимость сразу по нескольким страховым компаниям. Среди партнеров сервиса популярные Liberty, Erv, Ингосстрах и другие. Всего представлено 16 компаний. 3. Strahovkaru.ru У компании strahovkaru.ru также 16 партнеров, но немного другие, чем у предыдущих агрегаторов. 4. TripinsuranceTripinsurance продает туристические медицинские страховки от компании Альянс и ассистанса Мондиаль. У нее хорошие отзывы и положительная репутация. Опытные путешественники останавливают свой выбор часто именно на ней.

После покупки страхового полюса обязательно ознакомьтесь с его условиями и перечнем страховых случаев, на которые он распространяет свое действие. Теперь вы знаете как оформляется страховка для шенгенской визы онлайн и получить ее не составит для вас сложности. Хороших путешествий!

Об авторе: Екатерина

На страницах моего блога вы найдете информацию о местах, где я была, секреты и лайфхаки самостоятельных путешествий.

Как действовать при страховом случае?

Документы. manop

Порой люди не знают, как вести себя в экстренных ситуациях, начинают нервничать, тем самым теряя время. Поэтому вот конкретные шаги:

Шаг 1. Позвонить в ассистанс (assistance) страховой компании по телефонам, указанным в полисе (или написать смс) и зафиксировать своё обращение. Вам перезвонят, и вы должны будете описать свою проблему и всё согласовать, иначе страховая компания не оплатит расходы.

Телефоны при различных рисках разные (всё написано в полисе);

Шаг 2. Сообщите название страховой компании, номер полиса и срок его действия, фамилию и имя застрахованного, территорию страхования, причину обращения, местонахождение (больница/гостиница или другое) и контактный телефон;

Шаг 3. Действуйте по указаниям врача и ассистанс-компании. Вам скажут, куда ехать, к кому подойти и прочее;

Шаг 4. Приезжаете на приём (например), заполняете документы.

Не подписывайте никакие документы без согласования со своей страховой компанией!

Это важно:

Обязательно сохраните все чеки, рецепты и прочие документы! Запишите имя доктора, дату обследования, адрес больницы.

Также запишите номера телефонов, по которым нужно звонить (при покупке полиса на cherehapa.ru вам автоматически приходит смс с номером договора страхования и телефонными номерами).

Страховая компания может возместить и услуги переводчика. Но не лишним будет скачать программу-переводчик (пригодится в принципе).

Полезный совет:

Сохраните полис на своём устройстве или носите с собой распечатанный вариант (можно и то и другое). Плюс сделайте копии других необходимых документов (паспорта, кредитной карты и прочих). Это не блажь, а необходимость — так вам будет в разы проще их восстанавливать. Можно также снабдить копиями близкого человека.

Имейте ввиду:

Если вдруг там, где вы находитесь, нет оплаты по банковской карте, то придётся заплатить наличными, а по возвращении вам вернут деньги.

Как пользоваться страховкой

Отправляясь отдыхать, мало кто задумывается над тем, что возможно произойдет что-то непредвиденное. Однако такие ситуации часто встречаются, и, банальной акклиматизации мало кому удаётся избежать

При выдаче страхового документа, первостепенно следует обратить внимание на некоторые показатели:

- Номер страховой компании за границей, которая сотрудничает с компанией, предоставляющей документ;

- Личные данные (ФИО и дата рождения);

- Номер страхового свидетельства.

Эти данные обязательно должны иметься при себе во время поездки. Поэтому даже в отделениях страховых компаний предупреждают, что стоит сделать ксерокопию документа, либо фотографию на мобильный телефон.

Так, чтобы воспользоваться страховыми услугами, в первую очередь необходимо достать страховой документ и позвонить в пограничную страховую службу, чтобы получить направление к специалисту или в больницу (номер указан в страховом документе). Далее оператор свяжется со страховой компанией, с которой был заключен договор и перезвонит со сведениями об адресе врача или больницы.

Что нужно знать

Звонок, совершенный в страховую компанию, оплачивается самой компанией, либо посредством возмещения, так же, как и затраты на такси или общественный транспорт. Самое главное, это сохранить чеки и выписки, а по возвращению на родину, предъявить их страховой компании.

В случаях легкого недомогания, компания не станет оплачивать лечение, так как стоимость лечения в данном случае составит не более пятидесяти долларов. Обычно страховым компаниям не выгодно оплачивать подобного рода инциденты.

Следует отметить, что отказываться от предложенной больницы или врача нельзя, иначе лечебные процедуры целиком и полностью ложатся на плечи пациента.

Также бывают случаи, когда застрахованное лицо пребывает в бессознательном состоянии, то совершить звонок в страховую компанию необходимо любому человеку из ближайшего окружения пострадавшего. Правда в данном случае не всегда удается попасть в больницу, имеющей договор со страховой компанией. Однако если взять все необходимые выписки из больницы, можно вернуть свои средства. Но в любом случае страховое учреждение необходимо оповестить о случившемся. Если же человек на отдых поехал один, то совершить звонок за него может кто-нибудь из медицинского персонала.

Случается так, что больница отказывается от принятия финансов со стороны страховой компании, в таком случае больному необходимо самому оплатить своё лечение, и после полного выздоровления взять выписку из больницы и чек на оплату медицинских услуг. Затем с полным пакетом документов, в том числе и страховочным документом направиться в компанию для возмещения денежных средств. Именно поэтому направляясь за пределы родного государства необходимо иметь при себе некоторое количество денежных средств, чтобы не попасть в неприятную ситуацию.

Однако если произошла непредвиденная ситуация, при которой вы оказались без денежных средств, и при этом здоровье требует вмешательства специалистов, то на территории каждого государства присутствует посольство России. Консульство РФ не оставляет своих граждан без помощи, однако возместить затраты всё-таки придется, но при этом сроки на возврат средств достаточно большие.

Цена вопроса

Никто не запретит туристу искать, где подешевле, и предложение на спрос находится всегда — что в офисах страховых и туристических фирм, что в интернете. Удобнее всего . Здесь достаточно указать сроки поездки, страну или зону, возраст туриста — и уже через минуту оформить себе страховку.

Самую низкую цену можно найти у компании «Тинькофф» — всего 390 RUB за страховку на 7 дней с покрытием в 35 000 EUR и 458 RUB — в 50 000 EUR. При этом, помимо базовых услуг, в документ включены оплата проезда до места проживания после лечения в больнице застрахованного и сопровождающего, оплата проезда третьего лица в случае экстренной ситуации с застрахованным, оплата проезда домой несовершеннолетних детей застрахованного, помощь в результате стихийных бедствий и страхование лихорадки денге. Годовой полис на неограниченное число поездок тут, увы, не найдешь, а с выбираемым количеством застрахованных дней его стоимость составит от 3200 RUB. Цены на странице указаны на август 2021 г.

В числе надежных лидеров — ассистанс Mondial (Allianz Global Assistance), с ним работают страховые компании Allianz и «Трипиншуранс».

Чуть выше цены — у СК «Согласие»: на 7 дней с покрытием 35 000 EUR полис обойдется в 435 RUB, годовой с неограниченным числом застрахованных дней при поездках до 60 дней каждая — 7327 RUB. Стихийные бедствия и лихорадка денге в стоимость не входят, а вот первая помощь при онкозаболеваниях, купирование обострения хронических заболеваний и аллергических реакций, оплата проживания застрахованного до отъезда после лечения в больнице и проживания третьего лица в случае экстренной ситуации с застрахованным — включены.

«Росгосстрах» тоже цены обещает конкурентные: в тарифе «Комфорт» — от 750 RUB за полис с покрытием в 50 000 EUR и расширенным и подробно прописанным списком опций, где упомянуты даже консультации узких специалистов, проведение экстренных операций, предоставление переводчика в стационаре, расходы по приобретению погребальных принадлежностей и передача экстренных сообщений. Если добавить графы «помощь при алкогольном опьянении» (не все страховщики, кстати, с этим работают) и «любительский спорт», стоимость недельного полиса возрастет до 1502 RUB в тарифе «Комфорт».

Популярный страховщик «Трипиншуранс» (обладатель огромного количества положительных отзывов) также предпочитает работать через личный сайт. На портале в тарифе «Стандарт» полис на 7 дней с покрытием 50 000 EUR стоит 1146 RUB. В него, помимо базовых, входят такие риски, как задержка авиарейса, досрочное возвращение домой, визит третьего лица, юридическая помощь. Добавив «несчастный случай» с покрытием еще плюс 10 000 EUR, получим полис стоимостью 1475 RUB. Без этой опции, но с «активным отдыхом» — 2290 RUB. Годовая страховка с покрытием в 50 000 EUR обойдется в 20746 RUB. В ней застрахованы еще и гражданская ответственность, утрата или повреждение багажа.

Если стоимость полиса — не самый главный критерий, выбирать страховщика следует по ассистансу, с которым он работает. Ассистанс — это сервисная компания-посредник между страховой фирмой, застрахованным и теми, кто окажет ему необходимые услуги: медицинские, транспортные и прочие. Телефон ассистанса указан в страховом полисе, этот номер нужно немедленно набирать в экстренном случае.

В числе надежных лидеров — ассистанс Mondial (Allianz Global Assistance), с ним работают страховые компании Allianz и «Трипиншуранс». Охотно страхуются россияне у фирм, работающих с Europ Assistance — «Тинькофф», «Сбербанк Страхования», «РЕСО-гарантии», «Абсолют Страхования», «Ин-Тач». «Зетта», «Русский стандарт» и «Согласие» работают с AP Companies, «Ренессанс», «Либерти» и «Альфа» — с Class Assistance. Но информацию о качестве услуг этих ассистансов найти труднее.

Общие требования к страховкам для Шенгенских виз

В соответствии со статьей 15 Визового кодекса заявитель на получение визы обязан предоставить полис медицинского страхования со сроком действия на весь предполагаемый период пребывания. Полис должен быть оформлен в страховой компании, находящейся в стране проживания заявителя или в государстве, которое является членом ЕС. Если это невозможно, полис может быть оформлен в другом месте. Например, приглашающее лицо может оформить страховку от имени заявителя.

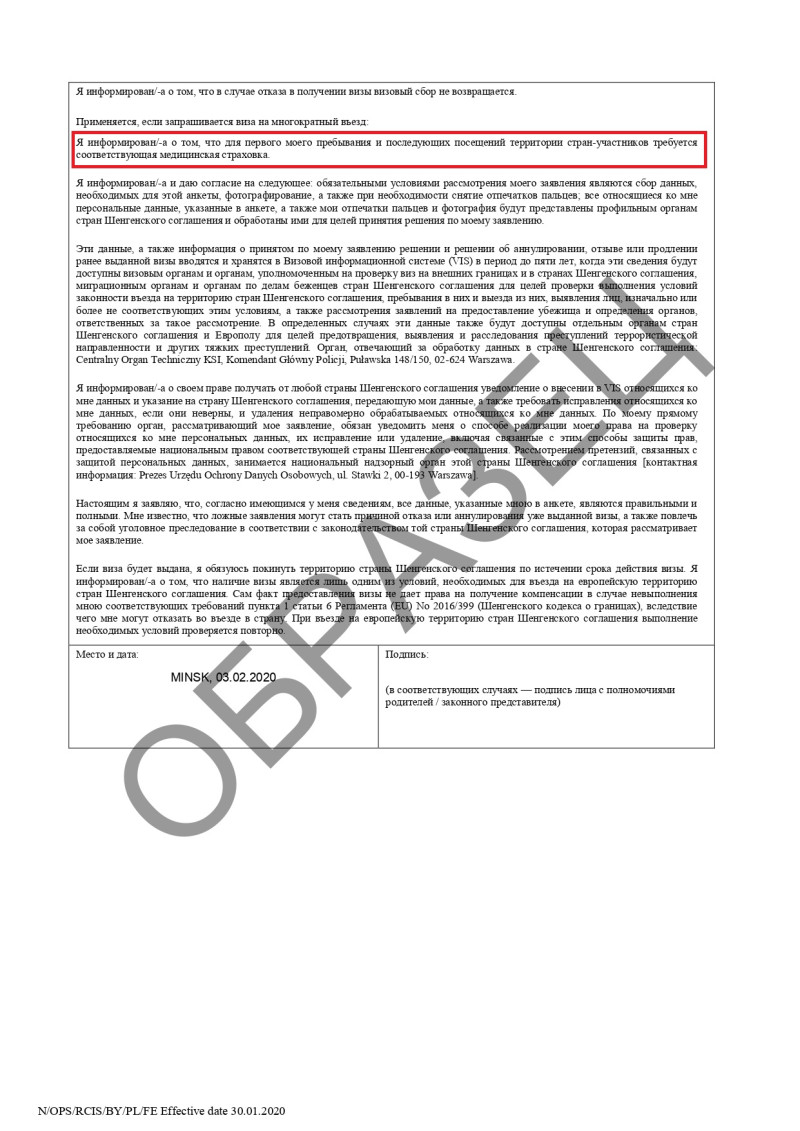

Согласно одному из пунктов анкеты для получения визы, заявитель обязуется оформить договор медицинского страхования, срок действия которого покрывает первую и последующие поездки в государства Шенгенской зоны.

Выдержка из анкеты на оформление визы с указанием фразы: «Я информирован/-а о том, что для первого моего пребывания и последующих посещений территории стран-участников требуется соответствующая медицинская страховка.».

При пересечении границы Шенгенской зоны сотрудники пограничных служб стран-участниц Шенгенского соглашения имеют право потребовать предъявить подтверждение наличия медицинской страховки. Отсутствие полиса медицинского страхования может быть основанием для отказа во въезде, и наложения штрафа.

Нарушитель правил въезда может быть внесён в базу данных Шенгенской информационной системы (SIS, Schengen InformationSystem), как лицо, пребывание которого нежелательно на территории государства-участника Шенгенского соглашения.

Категории лиц, которые освобождаются от предъявления полиса медицинского страхования:

- владельцы дипломатических паспортов;

- члены семей граждан ЕС, подпадающие под действие Директивы 2004/38 / EC;

- граждане Швейцарии;

- представители определенных профессиональных групп (моряки уже охвачены туристической медицинской страховкой в результате своей профессиональной деятельности);

- заявители на получение транзитной визы.

В соответствии со статьей 15 Визового кодекса адекватная медицинская страховка – это полис медицинского страхования, который действует на территории всех государств-членов ЕС гарантирует покрытие затрат на медицинское обслуживание на весь период предполагаемого пребывания в течении срока действия визы. То есть страхование распространяется только на период фактического пребывания, но не на срок действия визы. Минимальная сумма страхования должна составлять 30 000 евро.

В соответствии со статьей 21 Визового кодекса консульство несет ответственность за проверку полиса медицинского страхования. Если предоставленный страховой полис не соответствует нормам Визового кодекса, это не означает автоматический отказ в выдаче визы. Заявителю разрешается предоставить доказательства наличия «адекватного» полиса медицинского страхования до принятия окончательного решения по заявлению. Иначе, в соответствии со статьей 32 Визового кодекса, в выдаче визы будет отказано.

В соответствии со статьей 33 Визового кодекса для продления срока действия визы необходимо предоставить полис медицинского страхования, действующий на протяжении дополнительного периода пребывания.

Стоимость страховки для Шенгена

По правилам, для визы в Шенген необходима страховка с покрытием минимум 30 тыс. евро (не долларов). То, что называется «покрытием», является «страховой суммой» — это максимальная сумма выплат по страховому случаю. А именно: страховая компания должна будет оплачивать расходы до того момента, пока общая сумма платежей не сравнится с этой цифрой.

Это теоретически, но на самом деле все немножко по-другому. Рассмотрим это далее.

Годовая страховка и страховка под необходимые даты

Можно купить одноразовую страховку, а можно на несколько поездок. В первой ситуации страховка делается на нужные даты, к примеру, на полмесяца в определенные дни. В другой ситуации прописываются не только даты страхования, но и общее число дней страхования: к примеру, страховка рассчитана на год под конкретные даты и сумма страховочных дней — четырнадцать. Тут же разъясню, в чем отличие. В первом случае ваша страховка будет активирована лишь на две недели. К слову, если вы будете пребывать в Европе не две недели, а всего одну, то оставшиеся дни сгорают. Во втором случае у вас имеется право на протяжении всего года совершать путешествия в Шенген неоднократно — страховка истечет, когда общая сумма дней, которые вы проведете в Шенгене, превысит четырнадцать. Годовые страховки удобны тем, кто частенько посещает Европу: у вас есть возможность купить страховку сразу на год, вписав, например, 90 суток страхования, и после даже не вспоминать про страховку. Конечно, надо приобретать её на такое количество дней, сколько в общей сумме вы будете пребывать в разъездах на протяжении всего года. Если у вас в планах провести два своих отпуска в Европе, которые длятся по четырнадцать суток, то вам хватит годовой страховки на четыре недели отдыха.

Для получения Шенгенской визы, как годовой, так и пятилетней, вам хватит и того, что вы сделаете страховку на первое путешествие, не нужно сразу делать страховку на целый год. Тут каждый может решить сам, что именно вам нужно. Но! Годовая страховка может стоить дешевле. С чем это связано? Те, кто приобретает годовую страховку, в большинстве случаев не использует все доступные дни, а тот, кто приобретает на нужные даты, практически всегда их использует. Тут достаточно посчитать и вычислить вероятность — отсюда и стоимость страховки.

Самая дешёвая страховка

Многие путешественники, когда собираются ехать за границу, поступают так: покупают страховку ну очень дёшево (так как без неё не уедешь) и берут с собой дополнительные деньги, чтобы заплатить за себя самостоятельно

Вариант спорный и расточительный, но мы принимаем его во внимание и предлагаем вам список самых дешёвых страховок (при этом, они работают, так что это двойная выгода):

- Allianz: 344, 5 рублей за неделю, 44, 7 рубля за день! Самый дешёвый вариант;

- «Либерти Страхование»: 353, 38 рубля за неделю, 50, 5 рублей за день. Мы покупали полис этой компании;

- «Ренессанс Страхование»: 384, 10 рубля за неделю, 54, 8 рубля за день.

Ещё раз напоминаем: внимательно читайте условия.

Для чего нужна медицинская страховка

Страховка выезжающих за рубеж (ВЗР), страховка туриста, медицинская страховка для визы – разные названия одинаковой по сути процедуры – получение страхового полиса перед поездкой за границу.

Он нужен для того, чтобы в случае возникновения непредвиденных обстоятельств, вследствие которых нанесен вред здоровью, российские туристы могли получить своевременную помощь работников медицины. Без страховки иностранные медицинские учреждения, разумеется, не откажут в оказании помощи, но стоимость услуг в этом случае придется оплатить самостоятельно. Консультации, лекарства, анализы и процедуры – все это за границей стоит очень дорого (сотни, а то и тысячи долларов, все зависит от тяжести заболевания). Однако при наличии медполиса расходы покрывает страховая компания, с которой предварительно заключен договор.

Более того, в преобладающем большинстве случаев, сотрудники страховой компании сами занимаются поисками ближайшей клиники, куда можно обратиться, договариваются о приеме и перевозят пострадавшего при необходимости.

На что обращать внимание при заключении договора на медстрахование

На Родине вы подписываете договор с российской компанией, но обслуживанием за границей занимаются компании-ассистанс. Получение услуг на высоком уровне зависит от надежности и добросовестной работы именно этих компаний

Поэтому обязательно обращайте внимание на то, с какой фирмой медицинского ассистанса заключен договор у российской страховой компании. Например, на мировом рынке зарекомендовали себя Europ Assistance, Coris, Mondial Assistance, International SOS, Global Voyager Assistance, Class Assistance

Пример медицинской страховки от компании Ингосстрах

Еще одним важным моментом является наличие франшизы в договоре. В полисе с франшизой предусмотрена установленная фиксированная сумма, которую клиент выплачивает самостоятельно при наступлении страхового случая, а все затраты сверх этой суммы покрывает страховая компания.

Стоимость договоров с франшизой ниже на 20-40%, поэтому их заключают в целях первоначальной экономии средств. Но нужно обязательно учитывать факт дополнительных затрат, если понадобится воспользоваться такой страховкой

В любом случае, на пункт наличия франшизы обязательно нужно обращать внимание при заключении договора

Окончательно определиться с выбором страховой фирмы для заключения договора также может помочь традиционный способ – мнение родственников, знакомых, коллег, которые пользовались услугами той или иной компании, мнению которых вы доверяете.

С образцом полиса одной из российских компаний можно ознакомиться здесь.

Когда страховая фирма определена, нужно позаботиться о выборе нужных вам услуг, предусмотренных договором.

Заключение

Итак, собираясь в поездку в страну(ы) Шенгенской зоны, первостепенно необходимо позаботиться о документах, которые надо иметь при себе в поездке. Одним из таких документов является медицинский страховочный документ.

Существует два типа страховок: стандартная (эконом класса) и расширенная. При поездке выбирать необходимо именно ту, которая будет соответствовать целям предполагаемого путешествия. Если отдых планируется активный, с серфингом или лазанием по горам, то лучше оформить расширенный вариант документа. Если же планируется лёгкий пляжный отдых, то экономичного варианта вполне достаточно.

Оформить медстраховку можно двумя способами: путем личного обращения в отделение страховой компании, либо посредством интернет-соединения. Стоит отметить, что к страховому полису имеются определённые требования. Во-первых, необходимо указать точный период, в который осуществляется поездка. Во-вторых, минимальный размер страхования и личные данные пользователя.

Далее, в соответствии с выбранным тарифным планом, производится оплата услуг страховой компании. Как правило, стоимость страховки не ниже 500 рублей, и, не более 2500 рублей.

Чтобы воспользоваться страховочным документом при непредвиденных обстоятельствах, в первую очередь необходимо связаться с компанией-партнером страховой организации, затем поехать в ту больницу, которую посоветует именно страховая компания.

Важно помнить, что страховые случаи перестают быть таковыми, если во время происшествия гражданин находился в состоянии алкогольного, наркотического или психотропного отравления. Опытные путешественники подсказывают, что при поездке страховой документ следует отксерокопировать или сфотографировать на телефон, чтобы данные страховки всегда были под рукой

Опытные путешественники подсказывают, что при поездке страховой документ следует отксерокопировать или сфотографировать на телефон, чтобы данные страховки всегда были под рукой.